千葉市花見川区税理士|固定資産か修繕費かの判断とは?

こんにちは。こんばんは。

千葉市花見川区で公認会計士・税理士をしています、岸会計事務所です。

固定資産を使って事業を営んでいる会社は多いかと思います。

そして、時が経てば、その固定資産もガタが来ますが、ガタが来ている部分を取り換えるのか、修繕するのか、付加価値を付けた部品を交換するのか、いろいろなケースがあるかと思います。

今日のブログ記事は、そのような場合、その支出は、固定資産(資本的支出)として処理するのか、修繕費として処理するのか、基本的なところを書いていきたいと思います。

応用編は次回のブログ記事にしたいと思います。

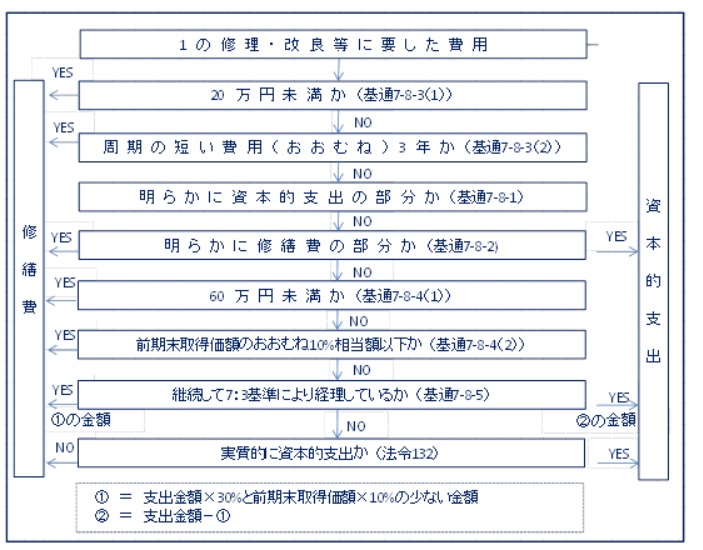

固定資産(資本的支出)か修繕費かのフローチャート(税務通信より)

下記のフローチャートは、固定資産(資本的支出)で会計処理するのか、修繕費で会計処理するのか、一つの判断基準になりますので、いつでも参考になさってください。

「固定資産(資本的支出)か修繕費か」の税法(条文)

税法の正確な条文を知っているのと知らないのでは、実務処理で判断に迷ってしまいますので、以下、参考になさってください。

ちなみに、上記フローチャートで、「基通」とあるのは「法人税基本通達」の略です。

また、「法令」とあるのは、「法人税法施行令」の略です。

7-8-1 資本的支出の例示

法人がその有する固定資産の修理、改良等のために支出した金額のうち当該固定資産の価値を高め、又はその耐久性を増すこととなると認められる部分に対応する金額が資本的支出となるのであるから、例えば次に掲げるような金額は、原則として資本的支出に該当する。

- (1) 建物の避難階段の取付等物理的に付加した部分に係る費用の額

- (2) 用途変更のための模様替え等改造又は改装に直接要した費用の額

- (3) 機械の部分品を特に品質又は性能の高いものに取り替えた場合のその取替えに要した費用の額のうち通常の取替えの場合にその取替えに要すると認められる費用の額を超える部分の金額

(注) 建物の増築、構築物の拡張、延長等は建物等の取得に当たる。

7-8-2 修繕費に含まれる費用

法人がその有する固定資産の修理、改良等のために支出した金額のうち当該固定資産の通常の維持管理のため、又はき損した固定資産につきその原状を回復するために要したと認められる部分の金額が修繕費となるのであるが、次に掲げるような金額は、修繕費に該当する。

- (1) 建物の移えい又は解体移築をした場合(移えい又は解体移築を予定して取得した建物についてした場合を除く。)におけるその移えい又は移築に要した費用の額。ただし、解体移築にあっては、旧資材の70%以上がその性質上再使用できる場合であって、当該旧資材をそのまま利用して従前の建物と同一の規模及び構造の建物を再建築するものに限る。

- (2) 機械装置の移設(7-3-12《集中生産を行う等のための機械装置の移設費》の本文の適用のある移設を除く。)に要した費用(解体費を含む。)の額

- (3) 地盤沈下した土地を沈下前の状態に回復するために行う地盛りに要した費用の額。ただし、次に掲げる場合のその地盛りに要した費用の額を除く。

- イ 土地の取得後直ちに地盛りを行った場合

- ロ 土地の利用目的の変更その他土地の効用を著しく増加するための地盛りを行った場合

- ハ 地盤沈下により評価損を計上した土地について地盛りを行った場合

- (4) 建物、機械装置等が地盤沈下により海水等の浸害を受けることとなったために行う床上げ、地上げ又は移設に要した費用の額。ただし、その床上工事等が従来の床面の構造、材質等を改良するものである等明らかに改良工事であると認められる場合のその改良部分に対応する金額を除く。

- (5) 現に使用している土地の水はけを良くする等のために行う砂利、砕石等の敷設に要した費用の額及び砂利道又は砂利路面に砂利、砕石等を補充するために要した費用の額

7-8-3 少額又は周期の短い費用の損金算入

一の計画に基づき同一の固定資産について行う修理、改良等(以下7-8-5までにおいて「一の修理、改良等」という。)が次のいずれかに該当する場合には、その修理、改良等のために要した費用の額については、7-8-1にかかわらず、修繕費として損金経理をすることができるものとする。

- (1) その一の修理、改良等のために要した費用の額(その一の修理、改良等が2以上の事業年度(それらの事業年度のうち連結事業年度に該当するものがある場合には、当該連結事業年度)にわたって行われるときは、各事業年度ごとに要した金額。以下7-8-5までにおいて同じ。)が20万円に満たない場合

- (2) その修理、改良等がおおむね3年以内の期間を周期として行われることが既往の実績その他の事情からみて明らかである場合

(注) 本文の「同一の固定資産」は、一の設備が2以上の資産によって構成されている場合には当該一の設備を構成する個々の資産とし、送配管、送配電線、伝導装置等のように一定規模でなければその機能を発揮できないものについては、その最小規模として合理的に区分した区分ごととする。以下7-8-5までにおいて同じ。

7-8-4 形式基準による修繕費の判定

一の修理、改良等のために要した費用の額のうちに資本的支出であるか修繕費であるかが明らかでない金額がある場合において、その金額が次のいずれかに該当するときは、修繕費として損金経理をすることができるものとする。

- (1) その金額が60万円に満たない場合

- (2) その金額がその修理、改良等に係る固定資産の前期末における取得価額のおおむね10%相当額以下である場合

(注)1 前事業年度前の各事業年度(それらの事業年度のうち連結事業年度に該当するものがある場合には、当該連結事業年度)において、令第55条第4項《資本的支出の取得価額の特例》の規定の適用を受けた場合における当該固定資産の取得価額とは、同項に規定する一の減価償却資産の取得価額をいうのではなく、同項に規定する旧減価償却資産の取得価額と追加償却資産の取得価額との合計額をいうことに留意する。

2 固定資産には、当該固定資産についてした資本的支出が含まれるのであるから、当該資本的支出が同条第5項の規定の適用を受けた場合であっても、当該固定資産に係る追加償却資産の取得価額は当該固定資産の取得価額に含まれることに留意する。

7-8-5 資本的支出と修繕費の区分の特例

一の修理、改良等のために要した費用の額のうちに資本的支出であるか修繕費であるかが明らかでない金額(7-8-3又は7-8-4の適用を受けるものを除く。)がある場合において、法人が、継続してその金額の30%相当額とその修理、改良等をした固定資産の前期末における取得価額の10%相当額とのいずれか少ない金額を修繕費とし、残額を資本的支出とする経理をしているときは、これを認める。

(注) 当該固定資産の前期末における取得価額については、7-8-4の(2)の(注)による。

第132条 資本的支出

内国法人が、修理、改良その他いずれの名義をもつてするかを問わず、その有する固定資産について支出する金額で次に掲げる金額に該当するもの(そのいずれにも該当する場合には、いずれか多い金額)は、その内国法人のその支出する日の属する事業年度の所得の金額の計算上、損金の額に算入しない。

- 一 当該支出する金額のうち、その支出により、当該資産の取得の時において当該資産につき通常の管理又は修理をするものとした場合に予測される当該資産の使用可能期間を延長させる部分に対応する金額

- 二 当該支出する金額のうち、その支出により、当該資産の取得の時において当該資産につき通常の管理又は修理をするものとした場合に予測されるその支出の時における当該資産の価額を増加させる部分に対応する金額

まとめ

フローチャートで解決できる部分は、条文を参考にしつつ、会計処理していけばよいかと思いますが、悩ましいのが、法人税法施行令132条の部分ですよね。

この部分については、次回のブログで、具体的な事例を挙げつつ、説明していこうかと思います。

- 帳簿付けで多くの時間を取られていませんか?

- 帳簿付けを丸投げしたくないですか?

- 正確な税務申告書が作成できているか不安じゃないですか?

お悩みのある方は、下記「お問い合わせフォーム」からお気軽にお問い合わせください。

24時間以内にお返事いたします。

税理士には守秘義務がありますので、ご安心ください。

では、またブログ更新します。

投稿者プロフィール

- インターネットビジネスを約10年副業でやっている税理士

- 千葉市花見川区(新検見川)でインターネットビジネスを始めて約10年経過。いまだに現役であるため、インターネットビジネスの会計・税務処理を得意としている。インターネットビジネスにおいて、10年の知識と経験を持つ税理士は、日本では見当たらないとの定評がある。

最新の投稿

税務調査2025年6月12日外注費か給与か?税務調査で狙われる論点

税務調査2025年6月12日外注費か給与か?税務調査で狙われる論点

岸会計事務所

〒262-0025 千葉県千葉市花見川区花園1-20-18 横須賀第2ビル3F

043-306-7531

お電話受付時間:9時~17時 [ 土日・祝日 も面談可能。遠方の方はZOOM対応可]

お急ぎの方はお電話にてお問い合わせください。