せどり・メルカリ税理士|在庫に税金がかかるのか?

こんにちは。こんばんは。

千葉市花見川区で公認会計士・税理士をしています、岸会計事務所です。

前回は、「期末付近に仕入れてそれを寝かせる場合、税金がかかりますか?」 という観点で下記のブログ記事を書きました。

今回は、もっと単純に、「そもそも在庫に税金がかかりますか?」という疑問に対し、税務上の観点から、ブログ記事を書いていきたいと思います。

結論

今日は、先に結論から書いちゃいますね。

在庫金額に対して、税金がかかるという計算式には、税法上なっていません。

したがって、在庫に直接的に税金はかかりません。

しかし、せどりの稼ぎ(所得)を計算する際に、在庫金額を使いますので、

全く影響しないかというと、そうでないのも事実です。

それを下記で見ていきましょう。

せどりの所得の計算式

前回のブログ記事と被る部分があるとは思いますが、大事な点ですので、再度説明していきたいと思います。

まず、せどりの所得は、以下の計算式で申告します。

ここで計算された所得に対して、税率を掛けて、納める税金を計算します。

売上原価の計算式

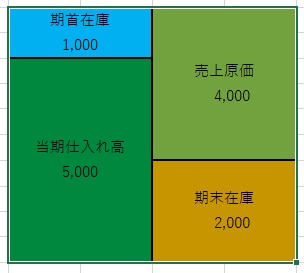

問題となる在庫は、売上原価の中に登場します。

売上原価は、以下のように計算します。

せどりの所得が、(売上-売上原価-経費)で計算されるため、売上原価が小さくなれば、

せどりの所得は大きくなります。

そして、期末在庫が多くなればなるほど、

売上原価は小さくなりますので、

期末在庫があるほど、せどりの所得は大きく計算されます。

せどりの所得が大きくなれば、税金が大きくなりますので、

’’期末在庫が多くなる→税金が大きくなる’’ という説が出てくるのです。

じゃ、寝かせで仕入れている人は、

みんな税金を多く払っているかというと、

それは前回のブログで書いたように、

「当期仕入れ高」も増えますので、

売上原価には影響を与えず、結果、税金が増えるということはありません。

在庫に税金はかからないのか?

では、今日の本題に入っていきましょう。

もっと単純に、「そもそも在庫に税金がかかりますか?」という疑問についてです。

多分、多くの人が疑問に思っていることは、

「今、含み損がある在庫があるんだけど、これを年内中に処分したほうがいいのか、値上がるかもしれないから、寝かせたほうがいいのか、どっちのほうが税金が高くなるのか?」

じゃないかなって思います。

以下で、在庫に含み益がある場合と含み損がある場合の2つのケースに分けて説明していきたいと思います。

数字を使ったほうが分かりやすいかもしれませんので、具体的な数字を使って説明していきますね。

せどりの税金計算の具体例

前回のブログ記事の例を使っていきます。

売上:10,000円

期首在庫:1,000円

当期仕入れ高:5,000円

期末在庫:2,000円

単純化のため、経費は考えない。

売上原価=期首在庫(1,000円)+当期仕入れ高(5,000円)-期末在庫(2,000円)=4,000円

粗利=売上(10,000円)-売上原価(4,000円)=6,000円

税金は、この粗利6,000円に税率をかけて計算されます。

在庫に含み損がある場合

期末在庫2,000円は、商品が2つあって、それぞれ含み損が250円ずつあると仮定しましょう(含み損の合計500円)。

この期末在庫を年内に処分しない場合には、後述する低価法を使わない限り、

上記例示のままのとおり、粗利は6,000円のままです。

では、この2つの商品のうち、一つを年内に処分してしまうとしましょう。

単純化のため、Amazonなどの手数料は考慮外とします。

売上=10,000円+750円(含み損が250円あったので、売ったら750円になった)

売上原価=売上原価=期首在庫(1,000円)+当期仕入れ高(5,000円)-期末在庫(1,000円)=5,000円

粗利=売上(10,750円)-売上原価(5,000円)=5,750円

このように、含み損がある商品を処分すると、その損失が含みではなく、

表面化されるため、最初の粗利より250円小さくなりました。

この点から言えることは、年末に含み損がある在庫があり、

将来に向けて上がる見込みがない在庫であれば、損切りしたほうが粗利が小さくなり、

税金が安くなるということです。

そして、在庫として寝ているお金も売却することで現金化されるため、次の商品の仕入れ資金に使えます。

在庫に含み益がある場合

今度は、在庫に含み益がある場合について、考えておきましょう。

同じ基本例を使っていきますが、期末在庫2,000円は、商品が2つあって、それぞれ含み益が250円ずつあると仮定しましょう(含み益の合計500円)。

この期末在庫を年内に処分しない場合には、上記例示のままのとおり、粗利は6,000円のままです。

では、同じように、この2つの商品のうち、一つを年内に利確してしまうとしましょう。

単純化のため、Amazonなどの手数料は考慮外とします。

売上=10,000円+1,250円(含み益が250円あったので、売ったら1,250円になった)

売上原価=売上原価=期首在庫(1,000円)+当期仕入れ高(5,000円)-期末在庫(1,000円)=5,000円

粗利=売上(11,250円)-売上原価(5,000円)=6,250円

このように、含み益がある商品を売却すれば、その含み益が実現され、粗利が増えます。

この含み益がもうこれ以上増えないとなれば、売却して利確し、寝ているお金を現金化して、

次の仕入れ資金に使っていったほうがよいですし、

寝かせたほうがもっと売価が上がると予想されるのであれば、

保管スペースやAmazon保管料を考慮に入れつつ、現在のキャッシュと相談したうえで、

寝かせたほうがよい場合もあると思います。

例示の大きな共通点

上記で、含み損がある場合と含み益がある場合を見てきましたが、大きな共通点があります。

それは、両者とも、売上原価は5,000円で同じで、売上が変動するという点です。

したがって、’’期末在庫が多くなる→税金が大きくなる’’ という側面だけを捉えて、

税金を安くしたいから、期末在庫を減らそうと短絡的に考えると、

売上が変動することを見落とし、税金が逆に多くなるという点があることを忘れてはなりません。

期末在庫の評価に低価法を申請している場合

物販をやっている以上、仕入れた商品がすべて利益を出せるというわけにはいきません。

損切りしなければならない商品が必ず出てきます。

しかし、中には、「この商品、今は含み損だけど、もう少し待てばアマゾン枯れるかもなー」という商品も出てきます。

そんな時に、絶大な効果を及ぼすのが「低価法」を使うことです。

上記の含み損がある場合の数字を使って説明したいと思います。

含み損が500円あるが、損切りせず、期末在庫に低価法を使った場合

売上=10,000円

売上原価=売上原価=期首在庫(1,000円)+当期仕入れ高(5,000円)-期末在庫(2,000円)+含み損(500円)=4,500円

粗利=売上(10,000円)-売上原価(4,500円)=5,500円

通常は、利益や損失は、その商品を売却した際に実現する(表面化する)のですが、

この低価法という評価方法は、売却せずとも含み損を売上原価に含めていいという、

税務上認められている評価方法になります。

将来発生する損失を当期に売上原価に含めることができますので、粗利が減り、納める税金が減ります。

損失の先取りなので、納める税金の先延ばし的な節税対策になります。

物販をやっていて、低価法を採用しないのは、もったいないと思います。

低価法の申請の仕方は下記ブログで書いていますので、参考になさってください。

まとめ

今日は、在庫に直接的に税金はかからないことを書いてきました。

しかし、間接的に税金計算に影響を及ぼすことも書いてきました。

数字アレルギーの方もいらっしゃるかと思いますが、今日の論点は数字で説明するのが

一番と思い、例示で数字を使っています。

数字アレルギーの方も、できればゆっくり読んでいただいて、

特に「売上原価」の計算式を頭に入れてほしいと思います。

売上原価の計算式が分かれば、現状ある在庫を期末までに売り切ったほうがいいのか、

寝かせたほうがいいのか、判断できるようになると思います。

そして、更に節税のために低価法を申請するようになさってください。

なお、楽天ポイントせどらーがよくご覧になっている記事は、下記です。

- 帳簿付けで多くの時間を取られていませんか?

- 帳簿付けを丸投げしたくないですか?

- 正確な税務申告書が作成できているか不安じゃないですか?

お悩みのある方は、下記「お問い合わせフォーム」からお気軽にお問い合わせください。

24時間以内にお返事いたします。

税理士には守秘義務がありますので、ご安心ください。

では、またブログ更新します。

投稿者プロフィール

- インターネットビジネスを約10年副業でやっている税理士

- 千葉市花見川区(新検見川)でインターネットビジネスを始めて約10年経過。いまだに現役であるため、インターネットビジネスの会計・税務処理を得意としている。インターネットビジネスにおいて、10年の知識と経験を持つ税理士は、日本では見当たらないとの定評がある。

最新の投稿

税務調査2025年6月12日外注費か給与か?税務調査で狙われる論点

税務調査2025年6月12日外注費か給与か?税務調査で狙われる論点

岸会計事務所

〒262-0025 千葉県千葉市花見川区花園1-20-18 横須賀第2ビル3F

043-306-7531

お電話受付時間:9時~17時 [ 土日・祝日 も面談可能。遠方の方はZOOM対応可]

お急ぎの方はお電話にてお問い合わせください。